Novo estudo do Climate Policy Initiative/ Núcleo de Avaliação de Políticas Climáticas da PUC-Rio (CPI/ NAPC)

Destaques do estudo

- Os serviços financeiros disponíveis para produtores rurais brasileiros são determinados pela estrutura dos canais de distribuição de crédito, e não apenas pelo potencial agrícola das regiões.

- Os canais de distribuição de crédito no Brasil são caracterizados por numerosas regras, diversas fontes de recursos e condições de financiamento complexas. Além disso, as instituições financeiras encontram-se concentradas nas regiões Sul e Sudeste do Brasil.

- A desigualdade dos canais de distribuição gera incertezas adicionais aos produtores rurais, que precisam gerenciar seus fluxos de caixa e riscos financeiros.

- O sistema atual também não contribui para alavancar o potencial do Brasil para investimentos e obtenção de ganhos de produção.

- O novo estudo do CPI/ NAPC recomenda que os serviços de crédito e os canais de distribuição se tornem mais apropriados às necessidades dos produtores e ao potencial agrícola de suas áreas.

Na atividade agropecuária, produtores rurais, em geral, precisam cobrir custos de produção antecipadamente. Mesmo que, durante a colheita, tenham superado os riscos climáticos, eles ainda enfrentam riscos de mercado que ameaçam sua capacidade de recuperar os custos e obter lucro. Assim, o acesso aos serviços financeiros é crucial para os agricultores brasileiros. O crédito pode dar aos produtores rurais os recursos de que precisam para planejar e minimizar os riscos.

No entanto, os serviços de crédito disponíveis aos produtores rurais no Brasil são determinados pela estrutura dos canais de distribuição de crédito (como bancos e cooperativas) e não somente pelo potencial agrícola das regiões. Pesquisadores do Climate Policy Initiative/ Núcleo de Avaliação de Políticas Climáticas da PUC-Rio (CPI/ NAPC), em parceria com o Banco Central do Brasil, destacam implicações importantes do desenho do sistema sobre os produtores e sua capacidade de antecipar e lidar com riscos.

“Embora o crédito rural seja uma política crucial para apoiar os produtores, ele foi criado quando o perfil da agricultura brasileira era bastante diferente”, argumenta Juliano Assunção, diretor executivo do CPI/ NAPC, professor do Departamento de Economia da PUC-Rio e um dos autores do estudo. “Precisamos entender como os serviços financeiros podem melhor atender às necessidades dos produtores”.

No Brasil, agências bancárias e cooperativas são os canais de distribuição mais importantes para o crédito rural, mas há variação em como os recursos são distribuídos entre as localidades, o que deixa produtores com diferentes opções de crédito dependendo de onde vivem. O estudo do CPI/ NAPC ressalta três aspectos desse desafio para formuladores de políticas e instituições financeiras:

- Fontes de recursos são numerosas e diversas e os recursos disponíveis em cada uma flutuam consideravelmente ano a ano;

- Cada fonte de recursos e programa de crédito obriga os bancos e cooperativas a seguirem um conjunto específico de regras e requisitos; e

- Áreas agrícolas menos desenvolvidas no Brasil têm acesso mais limitado a instituições financeiras.

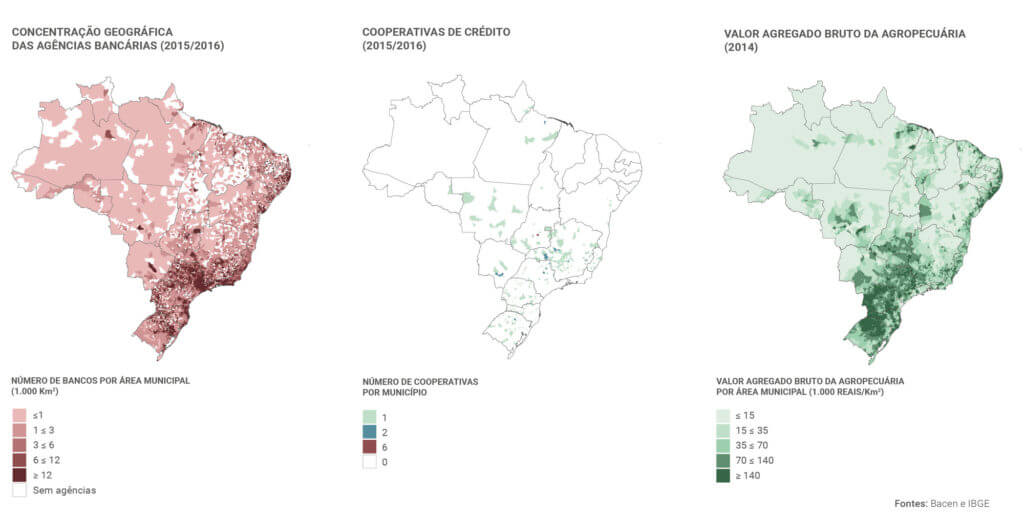

O estudo mostra que instituições financeiras estão bastante concentradas em algumas áreas do Brasil, apesar de os cinco milhões de beneficiários do crédito rural estarem espalhados por todo o país. Conforme a figura abaixo ilustra, agências bancárias e cooperativas estavam majoritariamente localizadas nas regiões Sul e Sudeste do país no ano agrícola 2015/2016. Nas áreas rurais, as instituições financeiras tendem a se localizar onde a produção agropecuária é maior. Assim, produtores que vivem em regiões menos produtivas e que provavelmente mais precisam de crédito subsidiado são exatamente aqueles que têm menos acesso a ele.

Agências, cooperativas de crédito rural e agropecuária no Brasil

Essa distribuição geográfica também cria ineficiências na alocação de crédito rural porque há grande variação no volume de crédito emprestado pelas instituições aos produtores. Os três principais bancos – Banco do Brasil, Itaú e Bradesco – e cooperativas de crédito ofereceram mais de três quartos de todo o crédito rural no ano agrícola 2015/2016. Como resultado, o total de recursos disponíveis para os produtores baseou-se, em parte, em sua proximidade com essas instituições financeiras.

Em última análise, esse sistema heterogêneo frequentemente resulta em um desajuste de oferta e demanda de crédito em todo o país, além de aumentar a incerteza para os produtores rurais e reduzir sua capacidade de lidar com o risco. Também é provável que diminua o potencial do Brasil para investimentos e obtenção de ganhos de produtividade agrícola.

O estudo do CPI/ NAPC recomenda que os serviços de crédito e os canais de distribuição se tornem mais apropriados às necessidades dos produtores e ao potencial de suas áreas agrícolas, com investimentos adequados para impulsionar a produtividade.

“Entendemos que este é um primeiro passo importante para compreender como o acesso ao crédito rural afeta os produtores”, diz Assunção. “A próxima etapa consistirá em trabalhar com o Banco Central do Brasil para quantificar e medir o real impacto dos canais de distribuição de crédito rural sobre os produtores”.

Acesse o estudo: https://goo.gl/8A5yAX.

Comunicação

Mariana Campos

mariana.campos@cpirio.org

+55 21 35272520 / 972993553